訂單塞爆晶圓代工廠產能,帶動聯電、世界先進與臺積電調漲訊息不斷

8月26日消息,受惠于5G、物聯網與車用市場等拉貨暢旺,訂單塞爆晶圓代工廠產能,帶動聯電、世界先進與臺積電調漲訊息不斷,自今年第3季開漲以來,晶圓代工價格宛如一去不回頭,市場已喊漲到明年首季。

聯電與世界先進第3季持續調漲產品售價,其中聯電第3季產品平均售價將上揚6%,世界先進第3季產品平均售價更將上揚11%至13%。

漲勢未停歇,8月中旬再傳出聯電第4季規劃再調漲代工價格,平均調漲幅度在10%,最新消息更提到,臺積電明年第1季起調漲成熟制程價格幅度約15%至20%、先進制程調漲10%。盡管臺積電和聯電不評論價格問題和市場傳言,不過由此可見晶圓代工產能炙手可熱的程度。

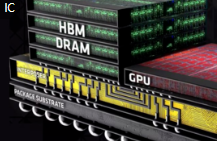

產業人士分析,這波上漲有5大原因支撐,第一、5G手機和基地臺、服務器和數據中心所需高效能運算(HPC)、人工智能物聯網和(AIoT)等應用帶動高階處理器和系統單芯片(SoC)需求,晶圓代工廠12吋和8吋產能供不應求,更是塞爆12吋先進制程。

第二、汽車電子化和電動車市占率提升,對微控制器(MCU)、CMOS影像感測組件(CIS)、電源管理IC、觸控IC等組件拉貨力道強勁,8吋晶圓廠成熟制程持續吃緊。此外手機、電視等消費電子產品大量采用的面板驅動IC和CIS感測組件,也多以8吋成熟制程制造,8吋晶圓廠產能早已滿載。

第三、時鐘控制器(TCON)、面板驅動暨觸控整合單芯片(TDDI)、中高階微控制器等組件,高度采用12吋晶圓成熟制程包括65nm、40nm、28nm制程,整體來看,包括臺積電、聯電、世界先進、力積電等臺灣晶圓代工廠的12吋和8吋晶圓產能持續爆滿。

第四、各大廠均看好未來需求暢旺。舉例來說,晶圓代工廠格芯(Global Foundries)執行長柯斐德(Tom Caulfield)表示,目前全球產業持續面臨芯片短缺狀況,未來5年至10年,全球對半導體芯片的需求將會倍增,半導體制造業產能必須加速擴充,因應市況。

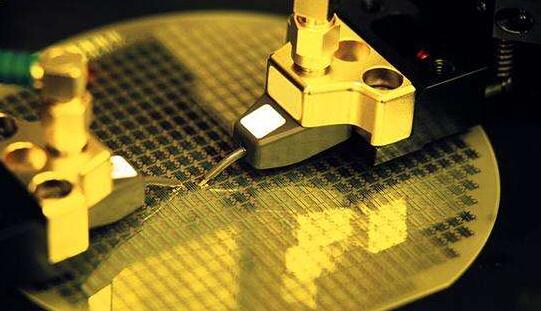

第五、晶圓廠資本支出緩不濟急,且結構性因素是半導體產能供不應求的主因之一。產業人士表示,只有12吋先進制程售價能夠支撐初期新建廠成本,若是8吋及成熟12吋制程,蓋新廠便會虧損,影響廠商建新廠的意愿,這使得市場產能增加有限。

國際半導體產業協會(SEMI)董事長暨執行長馬諾查(Ajit Manocha)指出,半導體短缺狀況從車用領域往外蔓延,特別是成熟制程產品;他預期全球半導體產業資本支出將持續增加,包括臺積電規劃未來3年資本支出提高到1000億美元;韓國包括三星電子和SK海力士(SK Hynix)、美國英特爾(Intel)和美光(Micron)等,都有大規模的資本支出規劃。

鴻海董事長劉揚偉評估,半導體缺料狀況可能會延長至明年第2季之后,且供應鏈供貨「不是說有就有」,但市場需求仍存在。

SEMI預期晶圓廠產能吃緊狀況將會延續,尤其是8吋晶圓廠,而半導體原材料和關鍵零組件持續短缺,可能影響全球半導體市場的成長態勢,半導體設備交期拉長,也會影響晶圓廠資本支出規劃。中長期來看,半導體產業重復下單(overbooking)狀況將導致庫存調節,時間點可能落在明年至2023年。